반응형

국민연금, 연금저축, IRP… 어디서 세금 줄일 수 있을까? 연금 절세는 적립·운용·수령 3단계로 나눠 접근해야 한다. 세액공제, 과세이연, 저율 과세까지 활용하면 노후 준비가 쉬워진다. – 국민연금과 연금계좌(IRP, 연금저축)의 똑똑한 활용법

🧓 “노후 준비가 필요하다는 건 알지만…”

많은 사람들이 이렇게 말합니다:

“해야 한다는 건 알지만, 미루고 있어요.”

원인은 뇌 속 구조? 생존 본능?

👉 이유야 어찌 됐든, 노후 준비는 절세 혜택부터 시작하는 게 가장 쉽습니다.

지금 알아두면 평생 도움이 되는 연금 절세 3단계를 정리해 드릴게요.

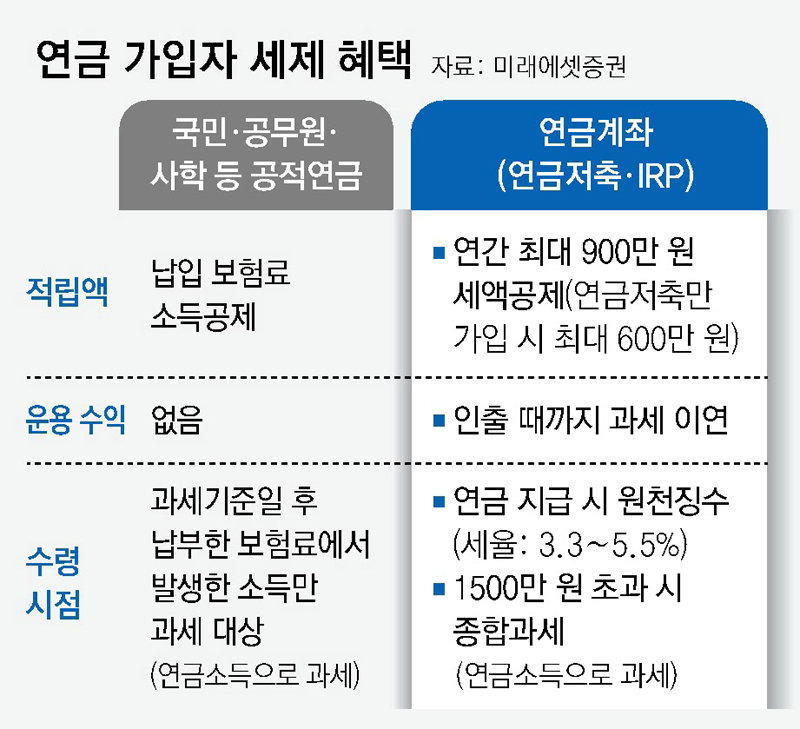

✅ 1단계: 저축할 때 → 소득공제 / 세액공제

구분내용

| 국민연금 | 납입 보험료 전액 소득공제 |

| → 근로소득에서 빠져 세금 줄어듦 | |

| 연금계좌(IRP/연금저축) | 연간 900만 원까지 세액공제 |

| → 13.2% 세금 환급 효과 | |

| → 118만 원까지 환급 가능 |

📌 단, 1800만 원까지 저축 가능하지만 세액공제는 900만 원까지 적용

✅ 2단계: 운용할 때 → 과세 이연 (복리 효과)

항목설명

| 운용 수익 | 배당·이자·매매차익 → 인출 시점까지 과세 안 함 |

| → 세금 없이 재투자 → 복리 효과 극대화 | |

| 2025년 이후 | 해외 배당·이자에는 원천징수 발생 |

| → 일부 과세 이연 축소 | |

| → 단, 해외 매매차익 등은 여전히 과세 이연 유지 |

⚠️ 미국 ETF 배당세 변화 주의: 배당소득 100만 원 → 15만 원 원천징수 발생

✅ 3단계: 연금 받을 때 → 비과세 or 저세율

상황세금 처리 방식

| 국민연금 | 2002년 이전 납입액 → 비과세 |

| 이후 납입액 중 소득공제 받은 부분만 과세 | |

| 연금계좌 | 세액공제 안 받은 금액 → 비과세 |

| 세액공제 받은 금액 + 수익 → 저율(3.3~5.5%) 과세 |

💡 연금소득 연간 1500만 원 초과해도, 15% 단일세율로 과세 요청 가능!

👩🏫 실전 예시: 주부 B씨의 비과세 연금 수령

- B씨: 국민연금 임의가입, 2002년 이후 2000만 원 납부

- 수령: 2년간 매년 1000만 원씩 연금 수령

→ 전액 소득공제 안 받은 보험료 → 전액 비과세

🎯 핵심 요약: 연금의 3단계 절세 구조

단계혜택조건

| 적립 시 | 소득공제(국민연금), 세액공제(IRP/연금저축) | 연 900만 원 한도 |

| 운용 시 | 과세 이연 → 복리효과 극대화 | 일부 해외 ETF 배당 예외 |

| 수령 시 | 비과세 or 저세율 (최대 5.5%) | 수령 요건 충족 시 |

노후 준비를 돕는 3가지 연금 절세 혜택[김동엽의 금퇴 이야기]

- 동아일보

- 업데이트 2025년 3월 17일 03시 25분

반응형